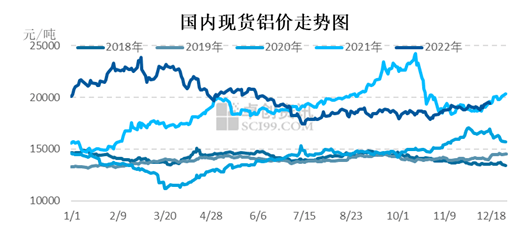

2022年四季度前两个月,国内现货铝价呈现震荡上行走势。截至2022年11月30日,国内现货铝价为18970元/吨,较三季度末上涨630元/吨,涨幅为3.44%;较去年同期上涨110元/吨,涨幅为0.58%。国内11月现货铝均价为18727元/吨,较上月上涨246元/吨,涨幅为1.33%;较去年同期下跌367元/吨,跌幅为1.92%。

四季度前两个月,终端消费仍未发生根本性改变,继续维持相对弱势,各地铝厂复产缓慢进行,产量较三季度有所增长,但仍低于二季度开工。但国内形势近期变化较大,各地交通不畅,尤其新疆、内蒙等地交通受限,使得铝锭运输在部分地区一度停滞,东部地区尤其华东地区仓库持续去库,库存徘徊于历史低位,令市场对供应形成一定担忧,持货商出货意愿不强,推动铝价连续上行,铝价也结束了7月底以来的震荡走势,运行位置上涨至19000元/吨以上位置。

近期国内氧化铝价格开始反弹走势。11月氧化铝均价为2777元/吨,较10月略有下跌,但从11月下旬开始氧化铝价格开始反弹。今年以来,氧化铝价格深受行业产能扩张和原材料价格持续上涨之苦,持续不断的产能扩张使得氧化铝价格持续下滑,而液碱等原材料价格持续上行,导致氧化铝成本不断上行,部分地区氧化铝厂家陷入深度亏损状态,更出现兼并重组现像,且新建产能仍未释放完毕,氧化铝价格下行空间仍较大。但近期受到交通不畅影响,各地无法正常转运货物,更有厂家生产无法持续,导致订单交付滞后,使得氧化铝供应短期内收紧,助推价格会出现反弹,但总的来看,随着交通后期的恢复,氧化铝价格走低仍旧是主流趋势。

电费方面来看,由于采暖季的到来,煤炭价格会出现一定上涨,使得电价整体略有走高,但仍低于去年同期水平,阳极价格随着原油价格的下滑,出现一定下跌,但仍在7000元/吨左右的水平。总的来看,电解铝成本较三季度略有下行。

由于三季度,国内高温天气影响,西南地区水电供应出现一定收紧态势,四川、云南等地区相继出现减停产,四季度开始,四川铝厂开始复产,但物流运输以及电力供应影响复产进度,四川地区复产进度放缓。2022年11月国内铝冶炼企业建成产能4471.9万吨,运行产能4018.2万吨,产能运行率为89.85%,运行水平较上月继续稍涨。总的来看,国内电解铝月产量已稳定在340万吨左右水平,部分月份能达到350万吨以上水平,后期随着现新建产能及复产的持续进行,产量仍旧会继续增加。近期受到交通影响,铝锭转运困难,铝锭供应持续收紧,但是后期随着国内政策的一直在优化调整,交通或随着好转,东部铝锭供应收紧趋势或逐渐改变。

近期市场需求整体仍旧处于弱势。受到宏观政策调控以及行业内企业不断暴露的问题影响,房地产行业继续呈现下行态势。土地购置面积同比减幅10月份达到50%以上,而销售面积增速年内都保持在-20%以上的水平,可以说整个房地产市场仍旧未出现向上反弹的迹象。房地产市场的走弱,也直接拖累若干行业的下滑,如家电、建材、装饰材料等都呈现产销下滑的走势。但好在汽车行业受到先能源汽车的带动,产销长期处在向好态势,但产销绝对量上并未出现较大幅度的增长,不能有效的补充因房地产市场下滑所带来的市场需求缺口。另外,三季度高温天气带来的电力供应收紧也导致了施工生产受限,加工及终端厂家减停产不断,这也影响了传统的消费旺季的9月10月的市场需求的增长,使得旺季不旺,对市场形成不小的拖累。总的来看,四季度以来国内需求形势仍旧维持弱势,而随着年底的临近,以及春节的到来,市场需求的弱势局面或继续维持。

就后市来看,需求弱势局面的持续仍将是价格持续走高的主要压力来源,但随着明年国内形势的逐渐改善,需求或将迎来增长。短期内铝锭供应收紧仍将给与铝价以支撑,随着后期交通逐渐恢复,货物流转逐渐好转,铝锭供应收紧局势有所改善,给与铝价的支撑或逐渐减小。而成本方面,原材料价格虽有所波动,成本变化相对缓慢,对铝价影响较小。而宏观方面,持续不断的美联储汇率政策信号的释放都会令大宗商品的价值短期内形成不小的波动,而近期美联储放缓加息信号的释放或对铝价形成一定支撑。因此预计春节前铝价或先涨后跌,或在18000-20500元/吨之间运行。而春节过后随市场的逐渐恢复铝价或呈现连续上行的走势。